Qué hacer y qué evitar cuando buscas pagar tus deudas

La deuda de consumo es una parte extremadamente contradictoria de nuestras finanzas personales: es al mismo tiempo muy común e increíblemente única. De acuerdo con diversas fuentes, la mayoría de los adultos en los Estados Unidos deben dinero de alguna manera, y sin embargo esta deuda de consumo varía drásticamente de persona a persona. Para algunos, una deuda significa un logro o avance mayor para conseguir un objetivo importante. Para otros puede ser un recordatorio constante de un momento de crisis o dificultades. Las decisiones que nos llevan a las deudas de consumo pueden ser cuidadosamente pensadas y analizadas, o en su defecto, apresuradas y sin fundamento sólido. Probablemente son estas diferencias el factor que vuelve complicado hablar abiertamente de las deudas, dado el miedo a ser juzgados.

Sin importar lo única que sea la situación de endeudamiento de cada persona, hay algunas verdades universales acerca de pedir dinero prestado: es costoso y ‘roba’ recursos para cumplir otras metas en la vida. Por lo tanto, el pago debería ser una prioridad. Ya sea que te encuentres pagando cómodamente una hipoteca, sufriendo al pensar en el pago mensual de tus préstamos estudiantiles o recuperándote de una compra con tarjeta de crédito que en realidad no podías costear, los siguientes consejos proporcionan información útil para abordar y corregir actitudes poco saludables alrededor de las deudas.

(El artículo continúa debajo del vídeo)

NO HAGAS como si tus deudas no existieran

No puedes resolver un problema que te rehúsas a reconocer. Ignorar tus deudas pasiva o activamente puede tener consecuencias financieras devastadoras. Dejar esa montaña de facturas sin abrir acumuladas en la mesa de la cocina puede provocar que no hagas un pago o que te apliquen cargos por demora, lo que no hace más que incrementar el monto que debes. Rehusarte a hacer cualquier cambio en tu presupuesto mensual es otra forma de otra forma de hacerte de la vista gorda: para avanzar significativamente en el pago de tus deudas debes aumentar el monto que destinas para cubrir tus préstamos todos los meses, a través de incrementar tus ingresos o reducir tus gastos.

El pago de las deudas requiere poner manos a la obra, algo de disciplina y mucha paciencia.

Probablemente la forma más destructiva financieramente de la negación ante las deudas es gastar aún mas para mantener la ilusión de que no se está endeudado. Endeudarse aún más para financiar un estilo de vida que no se puede costear provoca una caída más profunda en una espiral de deudas.

HABLA con alguien al respecto

No estamos diciendo que es un tema de conversación agradable, pero deberías considerar hablar acerca de tus deudas con gente de tu confianza: tu pareja, tu familia o tus amigos cercanos. A la vergüenza le gustan los secretos, y aunque pudiera ser incómodo al principio, vencer el miedo de contarle tu situación a otras personas va a reducir la combinación de culpa y ansiedad que generalmente acompaña al sentirse avergonzado por las deudas. Mostrar apertura acerca de tus prioridades financieras también genera un sistema de responsabilidad y apoyo más fuerte - al sencillamente hablar con los demás acerca de tus metas para el pago de las deudas ya no vas a tener que inventar pretextos embarazosos para evitar asistir a comidas y actividades que no están en tu presupuesto. También pudiera ser que encuentres que tu honestidad y esfuerzo inspiren a otros a ser más transparentes acerca de sus propias prioridades, o que busquen avanzar en sus metas financieras.

NO te enfoques en los ahorros e inversiones antes de pagar la deuda con intereses altos

Una pregunta frecuente acerca del pago de las deudas es dónde entra esta actividad en el orden de las operaciones financieras. ¿Es más importante que las inversiones? ¿Se deberían pagar las deudas antes de ahorrar para el retiro? La respuesta específica será diferente para alguien que está pagando un préstamo de auto que para una persona que enfrenta $10,000 en deuda de tarjetas de crédito, pero hay una regla general que sirve para la mayoría de los perfiles de deuda: el pago de las deudas de alto interés debe venir primero. El razonamiento es que la deuda con intereses altos (como la de las tarjetas de crédito) es costosa. Entre más rápido sea eliminada, más rápido tendrás fondos disponibles para dedicarlos al ahorro, inversiones y el retiro. Las deudas con bajos intereses (como algunas hipotecas) pudieran coexistir con las aportaciones para ahorros e inversiones.

HAZ espacio para un fondo para emergencias

Aunque el pago de la deuda con intereses altos debería hacerse antes que los ahorros en general, necesitas establecer un fondo para emergencias. El monto sugerido es entre tres y seis meses de tus gastos, pero incluso un pequeño fondo de $1000 es suficiente. Puede parecer contradictorio guardar $1000 que de otro modo pudieran servir para pagar tus préstamos, pero hay una justificación: cuando ya estas endeudado generalmente no hay mucho espacio para maniobrar con tu presupuesto. Esto significa que tan solo un gasto de emergencia puede forzarte a endeudarte todavía más y deshacer todos tus avances en cuanto al pago. Tener un fondo para emergencias reducirá la probabilidad de que tengas que recurrir a endeudarte más.

NO subestimes las consecuencias de las deudas

Las consecuencias financieras de las deudas son solo una pieza del rompecabezas: estar endeudado puede tener repercusiones en tu salud y bienestar. Un estudio del 2012 de la Universidad de Nottingham encontró que quienes tienen dificultades para pagar sus deudas tienen el doble de posibilidades de experimentar problemas de salud mental, como depresión y ansiedad severas. El estrés causado por las deudas permea a nuestras relaciones: las discusiones por dinero están consideradas como uno de los principales factores que predispone a un divorcio. La deuda también puede ser abrumadora emocionalmente como una fuente potencial de miedo, resentimiento, frustración, arrepentimiento y vergüenza. El pago de las deudas es más que una simple meta financiera - es también un objetivo para la salud y el bienestar.

HAZ un plan para el pago de tus deudas

Afortunadamente los pasos son muy fáciles de seguir:

- Empieza por hacer una lista con todas tus deudas — de tarjetas de crédito, gastos médicos, préstamos estudiantiles, etc. Vas a necesitar conocer balance que debes, la tasa de interés y el pago mínimo para cada deuda.

- Calcula el total de los pagos mínimos, luego define un monto adicional para destinarlo al pago de los préstamos (elige una cantidad que puedas costear con seguridad, pero debes ser generoso).

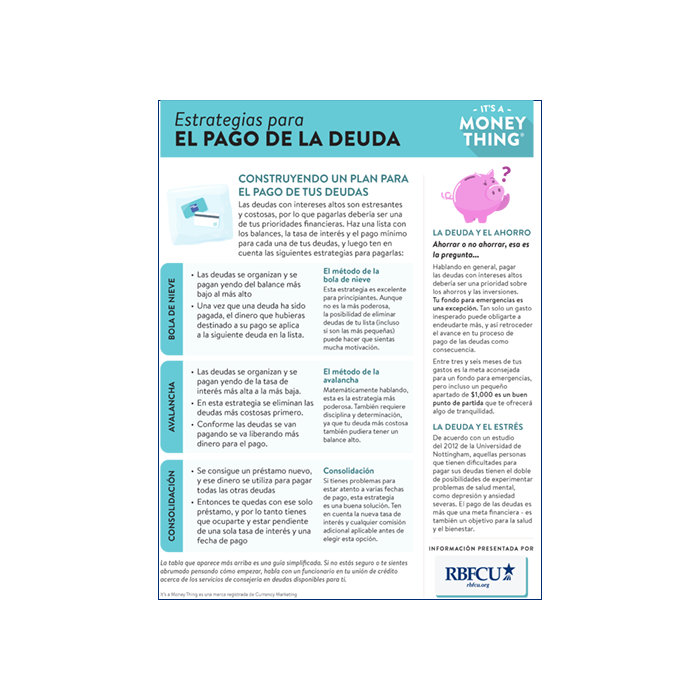

- Escoge una estrategia de pago para estructurar tu plan. Entre las estrategias populares están el método de la bola de nieve (organizar tus deudas de la que tiene el balance más bajo al más alto), el método de la avalancha (organizar tus deudas de la que tiene el interés más alto al más bajo) y la consolidación (solicitar un préstamo nuevo para pagar todas las otras deudas, para entonces hacer el pago solo de ese otro préstamo). Cada estrategia tiene sus ventajas y desventajas, por lo que es conveniente investigar un poco para determinar cuál de ellas es más adecuada para tus circunstancias.

- Usando tu estrategia de pago como guía, crea una lista en orden de prioridad de tus deudas.

- Haz cada mes el pago mínimo de todos tus préstamos, excepto por el que está en el primer lugar de tu lista — para ese harás el pago mínimo más los fondos adicionales que determinaste en el Paso 2.

¡Eso es todo! Conforme vayas pagando en secuencia tus deudas tendrás más dinero para aplicarlo al siguiente préstamo en tu lista. El pago de las deudas requiere poner manos a la obra, algo de disciplina y mucha paciencia. Tener un plan ayuda a monitorear los avances y evita que pierdas la motivación. Visita tu unión de crédito local para conocer los recursos relacionados con las deudas disponibles para ti si necesitas ayuda adicional para crear tu plan para el pago de tus préstamos.